o mně / blog / poezie / obrazy / životopis / weby / senát / kontakt

Kaleidoskop 2018/13

Jak investovat na burze?

Jak investovat na burze pomocí ETF

Jeden z kamarádů mi napsal, že bych se měl z Brna odstěhovat raději na Wall Street. Myslel to jistě v žertu, ale pravda je, že mimo série článků, které kriticky rozebírají stav bankovnictví a finančních trhů, by bylo jistě záhodno ukázat i pozitivní možnosti, které Wall Street skýtá.

Pravda totiž je, že neexistuje dobrá nebo špatná doba pro investování, protože vydělat lze jak na vzestupu, tak i na propadu akcií, komodit i dluhopisů – pro investování je tedy dobrý každý čas, jen je potřeba použít správný investiční nástroj a vědět, jakým směrem se trhy vydají.

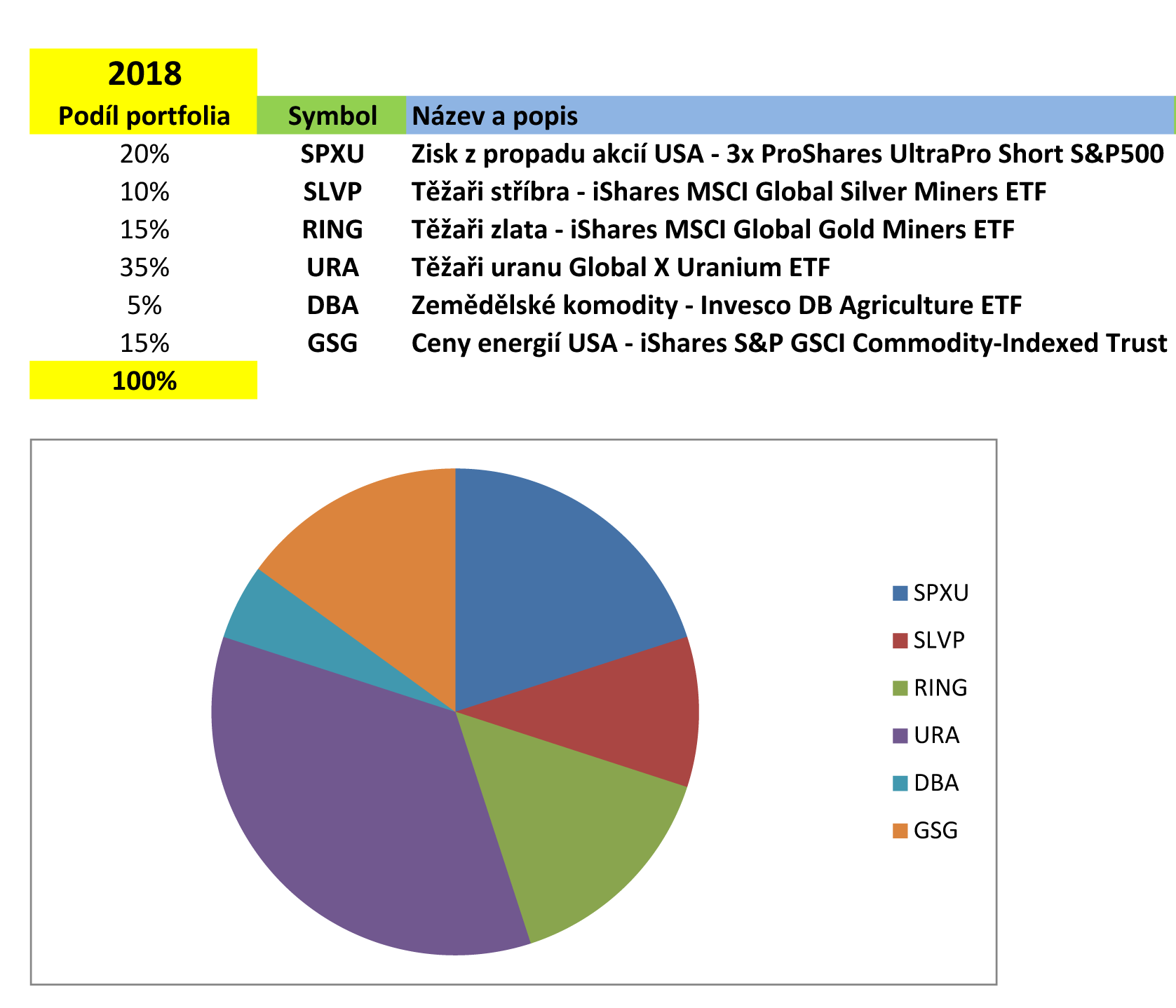

Vzorové portfolio 2018

Rozhodl jsem se tedy prozradit mé preference a vytvořit vzorové portfolio, které budu každý půlrok aktualizovat, abyste mohli sledovat, jaký by byl zisk či ztráta v případě mých doporučení, pokud bych se skutečně živil burzovním investováním či správou financí kvalifikovaných investorů.

ETF

K investování vzorového portfolia použiji výhradně New Yorskou burzu, kde lze obchodovat v dolarech s pomocí ETF fondů. ETF, na rozdíl od klasických podílových fondů, se vyznačují minimálními náklady a rychlou možností nákupu nebo prodeje.

Směnné riziko – dolary a české koruny

Základním východiskem při investování je vždy měna. Pokud investujete v dolarech a koupíte americké akcie, které vzrostou o 20%, ale za stejný čas česká koruna oslabí o 21%, bude Váš výsledný zisk -1%, nepočítaje poplatky. Proto, pokud hodláte investovat v cizí měně, je vždy rozhodující, abyste tuto měnu nakoupili, když je kurz výhodný, a zároveň si byli vědomi faktu, že může trvat i mnoho let, než bude směnný kurz opět příznivý pro uzavření celé investice (návrat zpět do české koruny).

Pro účely vzorového portfolia použiji 1 milion korun a směnný kurz cca 20,5 Kč za USD, tedy což byl dosud „lepší“ kurz pro provedení směny v první polovině letošního roku 2018, celkem tedy 48 780 USD.

Investiční výhled

Investování, na rozdíl od spekulování, má vždy dlouhodobý horizont. I mé vzorové portfolio je proto určeno na cílové zhodnocení částky cca 50 000 dolarů (48 780 USD / 1 milion Kč) v horizontu deseti let.

Základní pravidlo je naprosto jednoduché – nakupovat, když jsou akcie, komodity nebo dluhopisy levné a prodávat, když jsou drahé. Divili byste se, jak mnoho investorů se tímto jednoduchým pravidlem neřídí, a nakupuje společně s ostatními „ve stádu“, což je mimochodem i předmětem rady Micheala Douglase ve filmu Wall Street, 1987 (“Ever wonder why fund managers can't beat the S&P 500? 'Cause they're sheep … and the sheep get slaughtered” / volně přeloženo: Divil ses někdy, proč správci fondů nemohou porazit S&P 500? Protože jsou ovce ... a ovce musí skončit na jatkách")

Poplatky

Poplatky jsou něčím, co dokáže investice vždy značně prodražit, proto budu uvažovat portfolio, kde dojde během deseti let k minimálnímu množství obchodů. Nákup a prodej každého dílčího ETF fondu v portfoliu bude tedy investicí na více let, jen ojediněle po dobu kratší. Pro výpočet poplatků využiji ceník FIO e-broker, který představuje výhodnou platformu pro obchodování na americké burze.

Investice v roce 2018

Níže tedy představuji mé vzorové investiční portfolio podle cen dne 06.07.2018. Ke stažení ve formátu PDF i XLS.

SPXU

20% z celé investice je určeno na nákup fondu „3x ProShares UltraPro Short S&P500“, který dokáže profitovat z propadu akcií amerického indexu S&P500. Americké akcie považuji v současné době za předražené, podle mnoha různých měřítek, a očekávám jejich propad. SPXU fond používá trojnásobný pákový efekt, takže se jedná o rizikový nástroj, ale jak praví heslo „where is no pain, there is no gain“ (volně přeloženo: risk je zisk).

SLVP / RING

10% a 15%, celkem tedy 25%, z portfolia je určeno na nákup fondů, které zahrnují akcie těžařů zlata a stříbra, „iShares MSCI Global Silver Miners ETF“ a „iShares MSCI Global Gold Miners ETF“. Předpokládám, že cena drahých kovů bude v následujících letech posilovat v souvislosti s tím, jak budou jednotlivé centrální banky nuceny tisknout další a další nekryté peníze na úhradu rostoucího světového zadlužení.

URA

35% je investováno do nákupu fondu „Global X Uranium ETF“. Fond obhospodařuje akcie společností těžících uran, který je zapotřebí především do jaderných reaktorů atomových elektráren. Osobně mám za to, že "zelená elektřina" má svá omezení a odklon od jaderné energie, který proběhl například v Německu, byl chybou.

Německo nyní platí nejvyšší ceny elektřiny v celé EU. Navíc vypouští mnohem více CO2, než v době, kdy se výrobě jaderné energie nebránilo. Že je tento postup ve svém důsledku vlastně neekologický, neekonomický a také v širším světovém měřítku nerealizovatelný, Vás může přesvědčit tato přednáška z LSE (Hans-Werner Sinn). Vítr a slunce jsou sice úžasným ekologickým zdrojem energie, avšak příliš nestabilním, takže bez uhelných a jaderných elektráren se lidstvo neobejde, má-li se dodávka elektřiny vyhnout prudkým výkyvům a „blackoutům“.

Aktuálně je na celém světě v provozu cca 450 jaderných elektráren a dalších 50 jich má být spuštěno v následujících letech, především v Asii (lidnatá Čína a Indie budou jistě energeticky náročným oříškem). Podle mého soudu je tak investice do uranové rudy na místě a ceny jsou nyní extrémně nízké!

DBA

5% investice je zaměřena na zemědělské komodity ve fondu „PowerShares DB Agriculture ETF“. Po mnoha letech, kdy se americké zemědělské produkci dařilo, by mohl přijít i špatný rok, kdy díky neúrodě ceny rychle vzrostou. Ovšem, i když by podmínky pro zemědělství zůstaly přibližně stejné, mohou se ceny zvýšit i díky rostoucím nákladům (dražší lidská práce, ceny hnojiv závislé na ropě, atd.)

GSG

15% z celé investice je určeno na nákup fondu „iShares S&P GSCI Commodity-Indexed Trust“, který sleduje ceny energií v USA. Předpokládaný zisk je tak závislý na růstu cen ropy, plynu a elektrické energie v USA, tedy obecné inflaci cen v oblasti energií.

Závěr

Jak vidíte, mé vzorové investiční portfolio pro rok 2018 obsahuje především expozice předpokládající opětovný nárůst atomové energie ve světě, růst ceny ropy a dalších energií v USA, růst cen drahých kovů, take „vsázku“ na propad amerických akcií indexu S&P500, a v malé míře pak i na růst cen zemědělských komodit v USA.

Předpokládám, že v budoucích letech by se měly v portfoliu objevit akcie firem z asijských zemí, ovšem to až po uzavření spekulativní pozice SPXU.

Nyní uvidíme, jak bude mé vzorové investiční portfolio prosperovat. Celkem, po započtení poplatků, investováno 48 532 USD. Na konci roku zveřejním aktualizaci, k jakému vývoji (zisku či ztrátě) došlo. Nuže, kostky jsou vrženy ;-)

Upozornění

Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku jeho autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenese autor zodpovědnost.